太陽工業コラム

中小企業経営強化税制について

中小企業経営強化税制について設備投資を行う中小企業が、条件を満たすことによって法人税・所得税からその費用分の控除を受けられる制度です。

認定期限が令和9年3月31日まで延長され、条件が合えば、テント倉庫の建設の際、この優遇税制を活用することが可能です。

中小企業の設備投資による企業力の強化や生産性向上を後押しする制度で、青色申告をしている中小企業(「資本金または出資金額が1億円以下の法人」あるいは「常時使用の従業員数が1000人以下の個人」)が、対象となる設備を導入する際、税額控除(7%または10%控除)または即時償却が受けられる制度です。

働き方改革推進もサポートする制度と位置付けられており、職場環境の改善や業務の効率化を図るための設備投資も対象となります。

対象となる事業内容は、製造業、建設業、農業、小売業、飲食業と幅広く、倉庫設備を必要とする道路貨物輸業、倉庫業なども含まれます。

認定にむけて

まず、顧問税理士などと協力して、経営力向上計画の策定が必要です。AからC類型までの3種類があります。

例えば、以下のようなケースがA類型・B類型に該当します。

課題:外部で倉庫を借りており、賃料の高騰でコストが上昇。また各地に分散された拠点との輸送のため、自由度が低く、燃料費の高騰やドライバー要因の確保を苦慮している。

解決策:倉庫を新築し、中継拠点を1つに集約することで、燃料費低減・労働時間の低減。また、敷地内に設置することで生産性が向上、より適切な要員でも効率化になり結果的に収益向上。

このようなケースは、運送業界では多く散見されます。中小企業税制優遇を活用することで、業務の効率化・コストの軽減、延いては収益向上へとつながります。自社においても、当制度の認定の可否を確認し、上手く活用しましょう。

メリット)税額控除:対象の設備費用にかかる税額を7%または10%控除or臨時償却

資本金・・・1億以下~ 3,000万以上 → 7%

・・・3,000万未満 → 10%

メリット)即時償却:対象となる設備費用をその年に一括して経費計上できる

※指定期限は「2027年3月31日まで」

「申請期限」ではなく「認定までの期限」←申請まで1・2ヶ月掛かる場合あり

中小企業税制優遇措置の申請は専門的な知識と経験を必要とします。

提出書類の正確性の担保、要件の確認などは、 必ず顧問税理士に確認をすることが重要です。

税制措置内容

即時償却(購入額の100%が経費計上可能)もしくは税制控除(取得価格の最大10%)

テント倉庫が該当する投資先の価格要件

60万円以上の建物附属設備

対象となる企業

資本金もしくは出資金が1億円以下の法人など条件あり

認定期限

令和9年3月31日

適用となる設備

下記の2つの条件をクリアした設備です。

- 一定期間内に販売されたモデル

- 経営力の向上に資するものの指標(生産効率、エネルギー効率、制度 など)が、旧モデルと比較して年平均1%以上向上している設備

太陽工業で製造・販売しているテント倉庫では膜材色「ホワイト」もしくは「アイボリー」系を使用することで、日中はもちろん雨天時でも照明の点灯が不要になることから昨今の電気代高騰によるコスト増も低減されエネルギー効率が向上するということができ、2.の条件をクリアすると考えられます。下記表のテント倉庫は適応対象になる可能性があります。

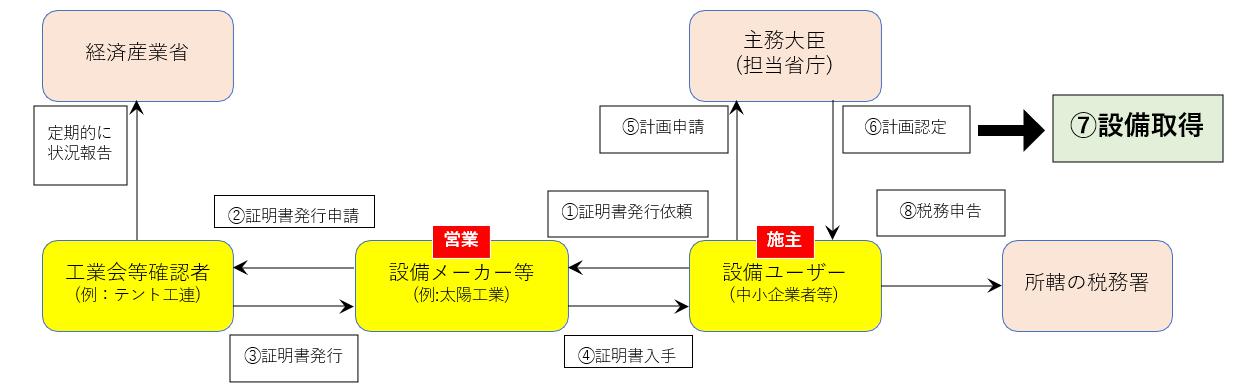

申請までの流れ

中小企業税制優遇を活用し、テント倉庫の建築を効率的に行いましょう。

条件を満たせば、法人税・所得税から費用の控除が受けられます。

対象業種は幅広く、具体的な目的を明確にすることでスムーズな認定が可能です。申請までの手順を確認し、効果的なテント倉庫の導入を検討しましょう。

テント倉庫への

お問い合わせはこちら

倉庫建設時に知っておくべきこと

すべて詰め込みました。

2024年問題解決の糸口

<こんな方におすすめ>

・倉庫建設で何から着手すべきかわからない

・経済的に倉庫を建設したい

・どの種類の倉庫を建設すればいいのか

・とにかく、倉庫建設の基礎知識を付けたい

・2024年問題が気になるが、 何をすればよいかわからない